盡管主業(yè)收縮盈利下降 都是有并購這碗雞湯

9月8日,停牌4個月的露笑科技發(fā)布公告,擬斥資12億收購愛多能源與上海正昀,布局光伏和新能源領域。并購熱門板塊加上配套4.5億的募投計劃,彰顯公司轉型新業(yè)務的決心,輿論對此一片叫好,復牌后的高股價似乎已是觸手可及。

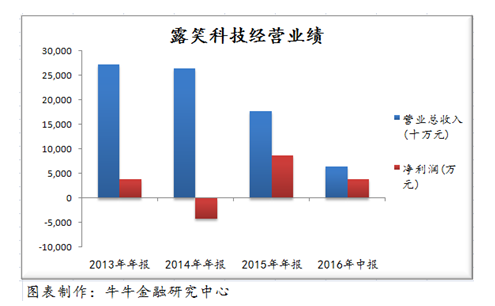

然而在一片贊美之中,市場似乎有意忽略了露笑科技面臨的困境:雖然公司近年來在資本市場上頻繁出擊,先后涉足電機和晶片行業(yè),在業(yè)務多元化方面可謂同行的楷模,即便如此也難掩公司在經營上的乏力。

年報顯示,露笑科技營業(yè)額近年來明顯下滑,其中營收主力電磁線業(yè)務在2015年更是斷崖式地下跌了52.26%,全年營業(yè)收入為10.93億元。收入下降,盈利也不樂觀,根據2016年中報,營業(yè)利潤同比下降17.52%,考慮到公司盈利集中在上半年,如果缺乏例如去年出售廠房這樣的營業(yè)外收入“加持”,預期今年的凈利潤將會明顯收縮。

盡管主業(yè)不彰,但不妨礙近年來公司的股價屢創(chuàng)新高,并購交易似乎已經成為了公司推升股價的“靈丹妙藥”,對比時間就會發(fā)現,每次公布并購消息都總能為股價帶來正向的刺激。且不說交易成功的露通機電和伯恩藍寶石,哪怕是終成鏡花水月的三木通信,都能協同牛市讓公司的股價番了1.3倍,要知道同期上證指數也不過上漲59%。

回到本次的并購,12億元的總價分別給予兩家標的公司凈資產1.7倍和10.9倍的增值,公告中對此解析為,高估值源于標的企業(yè)在產品質量、成本和客戶群體的等方面具有明顯優(yōu)勢。然而,通過計算對比,牛牛金融研究中心卻發(fā)現標的公司恰恰是在成本,客戶群體方面存在明顯的疑問。

愛多能源 股東注資續(xù)命 營業(yè)收入難定

愛多能源可謂命途多舛,成立至今所有權數度易手,好不容易近幾年股權結構稍稍穩(wěn)定下來,又遇到行業(yè)的貿易寒冬,沒能為股東創(chuàng)造利潤反而讓其背負了一身債務。公告披露,2014年與2015年公司所有者權益分別為-3.36億和-2.83億,憑借股東天佑德貿易出資4.41億元才“轉虧為盈”。有意思的是,天佑德貿易的出資時間在今年的第一季度,不難想象本次注資就是為隨后的并購做準備的。

企業(yè)的主要產品是太陽能電池片與電池組,適逢近年來歐美對我國的光伏產品征收高額雙反關稅,光伏產業(yè)遭受重大打擊,產品價格持續(xù)下降。參考業(yè)內上市公司的年報(注1),2014年電池片和電池組件的平均售價每MV約200萬和350萬。到了2015年,每MV的均價已經分別下降至180萬和330萬。

在這期間,愛多能源的經營業(yè)績卻逆市爆漲,在上述兩個會計年度,凈利潤翻了231倍,從23萬到5323萬。營業(yè)收入則從7.38億元上升到11.49億元,增長55.75%。即使2015年企業(yè)的電池組件產量同比增加了50MV,但在行業(yè)產品均價普遍下降的背景下,如果按照上述行業(yè)均價和公告披露的產量來推算,過去兩年的營業(yè)收入應該為5.92億與6.71億,基本上能持平收入,不太可能有重大增長。

造成這么大的差異,如果不是財務數據有誤,那就只能是愛多能源的產品售價平均比市場上的高70%左右。然而在國內,光伏行由于業(yè)產品差異少、市場容量偏低等因素,競爭相當激烈,一家名不見經傳而且早前還嚴重虧損的小公司,產品憑什么賣得比業(yè)內的上市龍頭還貴呢?

上海正昀 核心客戶“收緊” 利潤目標“渺茫”

上海正昀主營新能源電動車的鋰離子電池,在交易方案中股東權益獲得了10.87倍的增值,理由之一是公司有客戶 資源優(yōu)勢 ,與南京金龍、江蘇奧新等新能源電動車生產企業(yè)建立了良好的合作關系。

與此形成鮮明對比的是,上海正昀的2016年前5個月的銷售額為2371.72萬,僅為2015年全年營業(yè)額的11.47%。造成業(yè)績大跌的原因正是由于大客戶南京金龍客車制造有限公司采購額大幅度下降。數據顯示2016年前5個月,南京金龍的采購額僅為269萬,而這一數字在去年則高達1.6億元。

南京金龍相關人員的解析,由于國家與地方補貼政策不明朗,整車企業(yè)資金緊張,普遍下調產能,對車用電池的采購額也隨之收緊。

主營業(yè)務收入下降,讓人懷疑上海正昀的完成業(yè)績承諾的能力,根據交易合同,上海正昀2016年度的承諾利潤為5000萬,而2016年前5個月,公司的凈利潤為-177萬。需要注意的是,2015年上海正昀全年實現的凈利潤為1622萬,這意味著就算對南京金龍的銷售額恢復至去年水平,也不足以達成盈利目標。

再退一步考慮,即使上海正昀發(fā)展了其它新客戶,但受產能限制也難以完成業(yè)績承諾。公司2015年在只有南京金龍一個大客戶的情況下產能利用率已經達到55%,今年的產能比去年還略有下降。這說明上海正昀今年內營業(yè)額與凈利潤再提高最多也只能番一倍,參照去年的盈利水平還是未能“達標”。

跨界并購亂象 何時能了

以業(yè)務拼湊為目的的并購亂象并非一家獨有,和早前的 宏磊股份 收購第三方支付公司與 勤上光電 收購商業(yè)培訓機構如出一轍。雖然股市年年在擴容,但無奈A股的增速完全比不上股民的熱情,新股中簽率不到千分之一。股民的滿腔熱情只能拋灑在老股上,然而比起老老實實經營,跨界收購熱門行業(yè)公司顯然更為直接有效。尤其是當上市公司面臨業(yè)績困境,利潤縮水的時候,熱門資產幾乎就是投資者的強心針,只要故事說得好,股價就掉不了。并購同時搭配定增,上市公司甚至連錢都不用掏,就可以完成股價的“維穩(wěn)”工作。

站在標的出讓方的角度,只要公司站在資本追逐的熱點上,哪怕基本面再不堪,總有人愿意花幾倍的溢價來接盤,折算下來苦心經營數十載還不如一朝賣斷來得舒服。比如上文提到的上海正昀,業(yè)績大跌照樣能按10倍溢價賣出。退一步而言,即使像愛多能源的股東那樣要花上好幾億填補虧損,但只要交易完成,資金到賬,照樣能盈利過億。

這一場看似“共贏”的交易最終只會帶壞了企業(yè)、收割了韭菜又破壞了市場。回顧上半年,并購新規(guī)頻出,基本上斷絕了類借殼的所有可能性。跨界蹭熱點的并購亂象如果繼續(xù)蔓延擴張,很可能就會成為下一個“類借殼”。

注1:參考的上市企業(yè)為 億晶光電 、海潤光伏和 東方日升 。